フリーランス必見!インボイス制度セミナーで押さえるべきポイントとは?

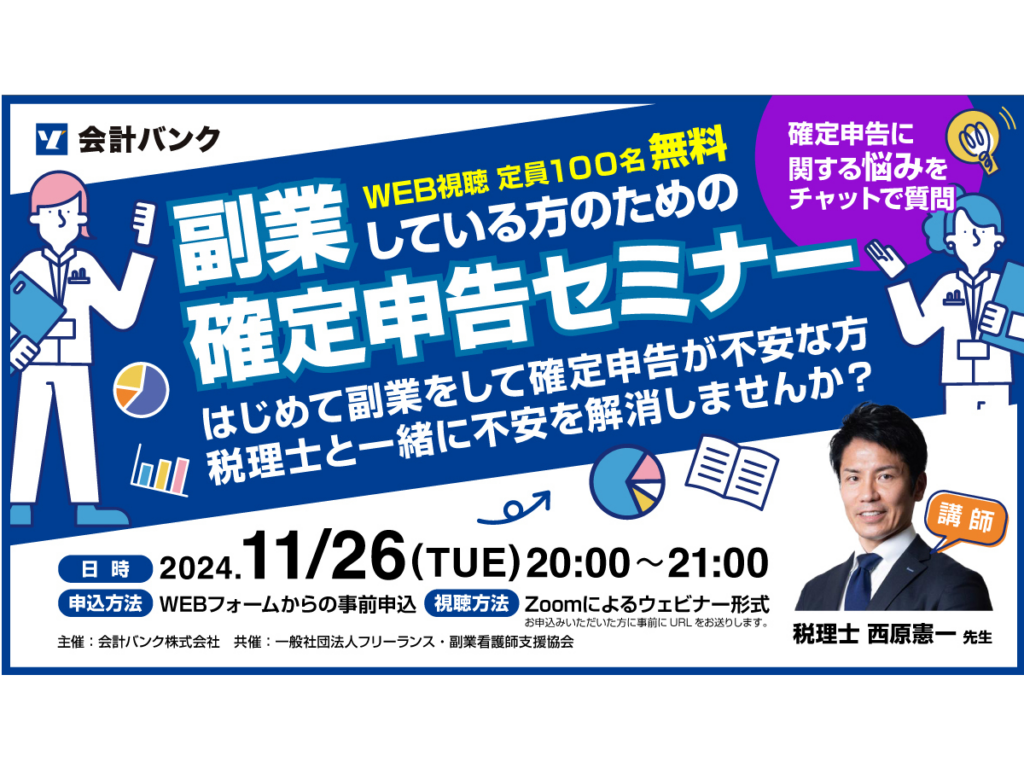

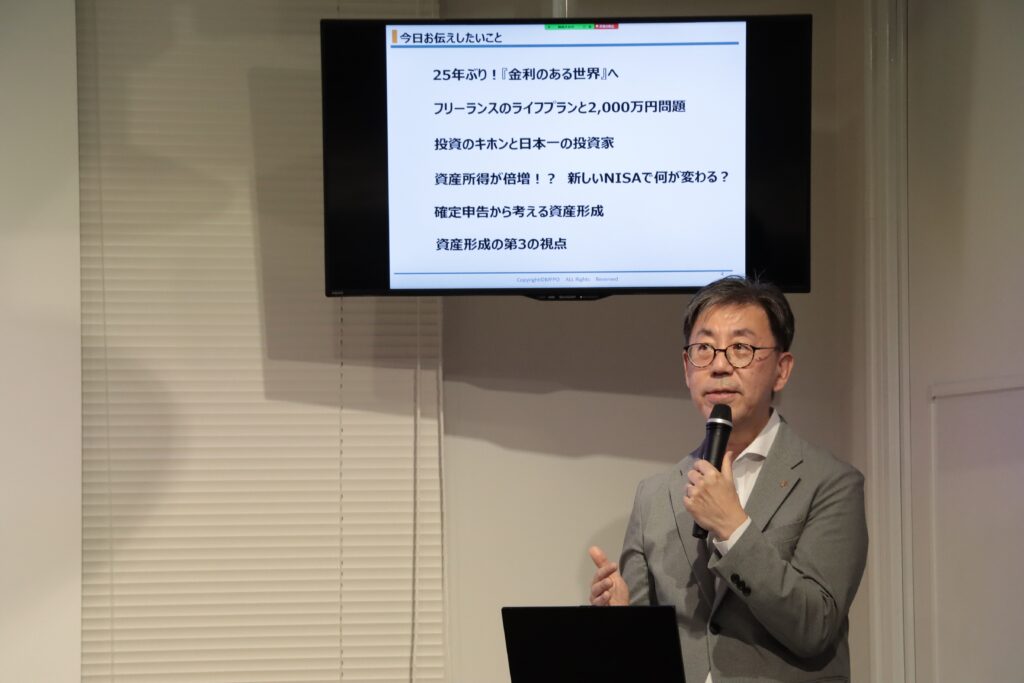

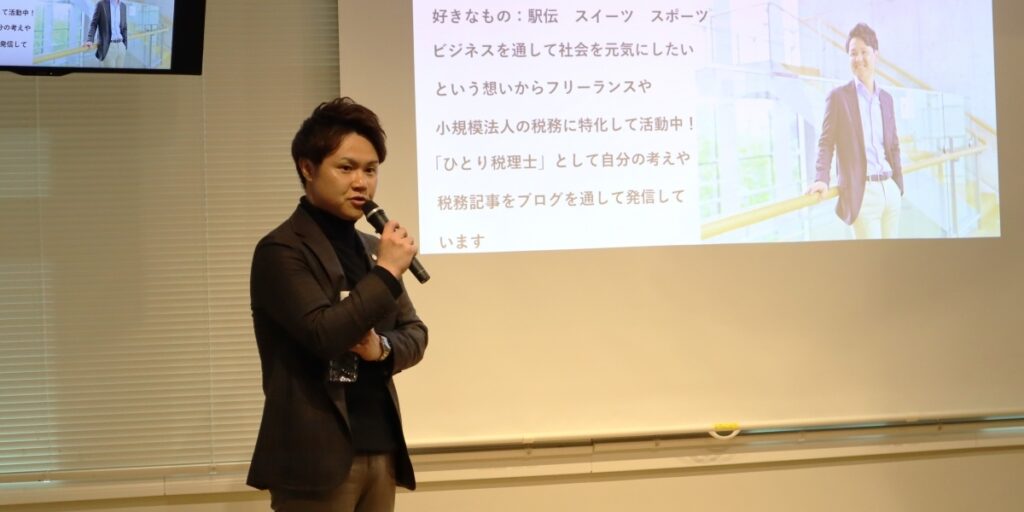

2023年1月26日(木)、中島典子税理士事務所の中島典子先生をお招きし、オンラインセミナー「ゼロからはじめる!フリーランスのためのインボイス制度セミナー!~これだけはやっておきたい3つのポイント~」を開催いたしました。

中島先生はフリーランスのオーナー経営者様を20年以上支援しており、商工会・商工会議所・金融機関のインボイス制度セミナーに登壇しているほか、世界一わかりやすい!「インボイスにそなえる本」の監修も担当されています。

今回の記事では、セミナーの内容を要約してご紹介します。インボイス制度の概要や、今のうちに準備するべきこと、免税事業者のままでいてよいのかどうかを判断するポイントなどをまとめています。さらなる詳細をご覧になりたい方は、下記の動画をご覧ください。

目次

インボイス制度でフリーランスはどうなる?

「登録しないと、取引を断られるのか?」

「登録したら、どのくらい税金が増えるのか?」

「このまま免税事業者を続けられないのだろうか?」

インボイスにたいして、このようなお悩みをお持ちの方は多いのではないでしょうか。よくわからないから、で済ませてしまうと、思わぬ税金がかかって損をしてしまうケースもございますので、まずは制度を知って損をしないように備えていきましょう。

これだけはやっておきたい3つのポイント

今回はフリーランスの方が押さえておくべき大切なポイントを、「判断」「手続」「準備」の三つのステージに分けてご説明していきます。

まずは一つ目の「判断」です。

1.判断皆様は、この三つのうち、いずれにするかをお決めになっているでしょうか。

・インボイス発行事業者に登録すると決めている

・インボイス発行事業者に登録しないと決めている

・登録しないと決めたわけではないが、今年は登録しないで見送る

もしも「まだ決めていない」という場合は、この判断なしには先に進めませんので、早めに決断する必要があります。

そうはいっても、どうやって決めたらいいのかわからない、という方もおられるでしょう。そのような方のために、まずはインボイス制度の概要を解説していきます。

インボイス制度とは?

インボイス制度のポイント7つ

1.インボイス=適格請求書等保存方式

2.令和5年(2023年)10月1日開始

3.インボイスは、登録事業者のみ交付できる

4.登録には、申請手続が必要

5.登録したら、公表サイトに掲載される

6.インボイスがないと仕入税額控除できない

7.インボイスには、一定の事項を記載する

インボイス制度=適格請求書等保存方式とは、請求書の保存のルールを決めたものです。複数税率に対応した仕入税額控除の方式とも定義されており、売手が買手に対して、正確な適用税率や消費税額を伝えるための手段です。

インボイス制度が導入された理由の一つは、8%・10%という二つの税率の混在です。この二つの取り違えや混乱を防ぐため、消費税の税率と金額の明確な記載が必要とされました。

また、益税の解消も目的です。益税とは免税事業者が受け取っている消費税のことで、免税事業者ですからもちろんこれを消費税として納める必要はありません。しかし、消費税として受け取ったものは消費税として納める必要があるのではないか、という議論があり、これがインボイス制度導入へとつながりました。

適格請求書発行事業者の登録

インボイスを発行するには、適格請求書発行事業者に登録する必要があります。登録は決して義務ではなく、事業者の判断に任されます。

適格請求書発行事業者に登録するには、課税事業者である必要があります。そのため、免税事業者の方は、課税事業者になって適格請求書発行事業者に登録するか、免税事業者のままで適格請求書発行事業者に登録しないか、どちらかを選ばなくてはいけません。

仕入税額控除にはインボイスが必要

インボイス制度導入後は、仕入税額控除にはインボイスの保存と帳簿の保存が必要となります。つまり、インボイス制度導入後は仕入税額控除できる金額が減り、税金が増える可能性が出てきます。

※少額の場合は、例外的に帳簿の保存のみでも仕入税額控除が認められる場合もあります。

では、仕入税額控除とは何でしょうか。消費税については、下記の式が成り立ちます。

課税売上に係る消費税額-課税仕入等に係る消費税額=納める消費税

「課税仕入」は外注費、店舗の家賃や水道光熱費など、消費税が係る経費が該当します。つまり、納める消費税は、預かった消費税から経費にかかった消費税を差し引いたものになります。

インボイス制度導入後は、該当取引のインボイスがないと課税仕入の控除ができない(差し引けない)ことになります。つまり、税金を抑えるためにインボイスを発行できる事業者へ発注したい、と考える事業者が増える可能性が高いのです。フリーランスの方がインボイス発行事業者になるかどうか、悩む理由の一つです。

経過措置について

仕入税額控除については、今後の六年間は経過措置があり、段階的に控除が可能です。2023年10月〜2026年9月までの3年間は80%、2026年10月〜2029年9月までの3年間は50%までの控除が上限になります。

簡易課税の仕組み

一般に前々年の課税売上高が1,000万円以下の事業者は、消費税を納める必要がない免税事業者になることができます。また、前々年の課税売上高が5,000万円以下の事業者は、簡易課税を選択することができます。

本則課税の場合課税売上に係る消費税額-課税仕入等に係る消費税額=納める消費税

先ほど出したこの式は本則課税に対して成り立つものです。簡易課税の場合は、下記の式で納める消費税が計算されます。

簡易課税の場合課税売上に係る消費税額―課税売上に係る消費税額×みなし仕入率=納める消費税

みなし仕入率は事業区分によって決まっています。簡易課税の場合は課税仕入等に係る消費税額を算出する必要がなく、計算も簡単です。ただし、事業形態によっては原則課税の方が簡易課税よりも有利になるケースもありますから、シミュレーションを行って有利な方を選択していきましょう。

また簡易課税を選択されている方は、インボイスがなくても消費税を計算できます。つまり、仕入れ先からインボイスをもらわなくても影響がありません。

しかし、自分側がインボイスを出す側になる場合を想定すると、「影響がない」とは言えません。インボイスを発行できる事業者とお付き合いをしたいと考える事業者もいるので、インボイスの登録でビジネスチャンスが広がる可能性もあります。そのような視点で前向きにご検討いただくのも一つの選択肢です。

2.手続適格請求書(インボイス)発行事業者に登録する場合は、登録申請書の提出が必要です。登録申請には税務署長の審査が必要で、e-Tax約三週間、書面だと約1か月半かかります。e-Taxには、登録通知がデータで受け取れる、郵送より早いというメリットがあります。

また屋号を登録する場合、登録申請書とは別に「適格請求書発行事業者の公表事項の公表(変更)申出書」を別途提出する必要があります。もちろん屋号を登録しなくても構いませんが、個人事業主の場合は、適格請求書発行事業者は本名で登録されますので、業態によっては屋号を登録した方が公表サイトで見つけやすい、お取引先にすぐわかるというメリットがあります。

3.準備登録手続きを済ませたら、まずは登録内容が合っているか公表サイトで確認してみましょう。そしてお取引先に登録したという通知を行い、実際に適格請求書(インボイス)を作って運用してみることが大切です。

インボイス=請求書というイメージがありますが、インボイスは一定の記載事項があれば様式・名称を問いません。請求書・納品書・領収書・レシートも、インボイスとして認められます。その一定の記載事項とは下記です。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

現在の請求書に加えて追加されたのは下線の3項目です。登録番号は、個人様の場合はT+13桁の数字です。

インボイスの様々なルール

インボイスは複数の書類をセットにする形でも認められます。たとえば納品書はたくさん発行していても、請求書は月締めで月に一枚だけ出しているケースもあるでしょう。その場合、請求書と納品書を組み合わせてインボイスとして扱うことも可能です。その場合は、どれがセットになっているのかすぐわかるように、関連付けられる納品書の番号を請求書に記載するなどの工夫が必要です。

また、原則としてインボイスは売手から交付を受けるものですが、買手が作成した仕入明細書等の保存という形でも認められます。その場合は、売手の登録番号の記載と、売手からの確認が必要です。

また、インボイスの記載が間違っていた場合にも注意が必要です。この場合、受け取った側が修正することはできず、発行元に修正していただかなくてはいけません。このように様々なルールがありますので、早めにインボイスの運用を開始し、実際の業務を通して慣れていくことが重要です。

免税事業者・消費者が気を付けるべき点

まず、取引先がインボイス制度に対してどのように考えているか、コミュニケーションを取って確かめていきましょう。また、現在の事業の中身についても、振り返って見直してみましょう。たとえば現在BtoC(取引が主に消費者)がメインでも、将来的にBtoB(取引が主に企業)へ移行する可能性があるのなら、インボイスを検討する必要が出てきます。

また、課税事業者にならなければ取引価格を引き下げる、それに応じなければ取引を打ち切るなどと通告することは、独占禁⽌法上や下請法上問題となるおそれがある、という見解が国土交通省より出ております。詳細は省かせていただきますが、詳しくはリンクをご覧ください。

国土交通省「インボイス制度後の免税事業者との取引に係る下請法等の考え方」

まとめ

「インボイスに登録する」「登録しない」「今年は見送る」のいずれかを選ぶか、早めに判断をしていただければと思います。お取引先がインボイスをどの程度必要とされているのかを把握し、まだ把握されていない場合はコミュニケーションをとって確認していきましょう。

また、現在のビジネスはBtoCなのかBtoBなのか、将来的には変わっていく可能性があるのかも、大切な判断材料です。迷われる場合は、税理士などの専門家に相談するという選択肢もあります。

自分の現在地を把握し、今後はどこへ向かっていきたいのか? このセミナーを振り返って考える機会にしていただければ、大変嬉しく存じます。

スマホインボイスFinFinのご紹介

インボイスを発行するようになると、請求書発行の業務は以前より増える可能性が高いです。この機会に、デジタル化・省力化のためのシステムやアプリの導入をご検討されてはいかがでしょうか。

会計バンクの「スマホインボイスFinFin」は、請求書や領収書の作成・管理をスマホひとつでスマートに行えるアプリです。シンプルな機能を追求しており、かんたんに運用できます。

1.いつでもどこでもスマホだけで請求書発行

スマホ画面に沿って入力を進めるだけで請求書を作成できます。パソコンを開いて操作する必要はありません。

2.請求書や領収書の発行・受け取り

スマホひとつで請求書や領収書をPDF発行やメール送付、リンク共有することができます。受け取り処理も可能です。

3.使いやすいインターフェース

請求ワークに不慣れな方でも、専門的な知識がなくても、直感的に操作できるので安心です。