【税理士が教える!】インボイス制度開始後の開業手続きから実務準備まで完全解説

私が開業税理士として独立開業したのが2016年10月ですが、その頃と比較すると様々なルールや環境が変わったと感じます。 リモートワークが普及して、旅行をしながらお仕事をする方がいらっしゃったり、フレックス制度が普及して、成果・役割・活動範囲が多彩になったり、お仕事をするスタイルも多種多様になったと日々感じています。 そして、フリーランスとして活動する方がもかなり増えていると感じます。

『身についているスキルや独自の営業開拓をして、今より収入を増やしたい』『場所や時間に縛られず自由な環境でお仕事をしたい』『パラレルキャリア(副業・複業)で働きたい』などなど理由いろいろとあると思います。フリーランス・パラレルキャリアなどの個人事業として開業する際には、事前に知っておいたほうが良い手続きや準備がいくつかあります。特に、税務署への届出や税制上の優遇措置を受けるための手続きは非常に重要です。本記事では、開業時に必要な税務署への届出の種類や、それに伴うメリット・デメリット、さらに事業を円滑に進めるための事前準備について、解説します。これからフリーランス・パラレルキャリアとして活動される方々にとってご参考になれば幸いです。

1.開業時の税務署への届出書類

フリーランスとして開業する際、まず考えるべきは税務署への適切な届出です。これらの手続きはルール上決まっているものだったり届出をしないと適用されない制度もあります。適切に行わないと税務上の不利益を被る可能性があります。

提出したほうが良い書類

開業届

個人事業主として活動を始める際には、事業を開始してから1か月以内に「開業届」を税務署に提出する必要があります。この届出は、国税庁が個人事業者として登録するために不可欠であり、これを怠ると後に問題が生じる可能性があります。開業届には事業の名称や所在地、事業の内容などを記入し、税務署に提出します。(ちなみにこちらの書類には開業日を記入する欄があります。)

青色申告承認申請書

青色申告の承認を受けると、事業所得の計算上で最大65万円まで控除できます。また、損失の繰越や青色専従者給与の適用など、事業所得の計算上で有利な制度を適用できます。

ただし、この制度を利用するためには、一定の条件を満たす必要があり、一定の要件を満たした帳簿の作成が必要になります。特に65万円控除の適用を受けるためには会計ソフトなどを利用して複式簿記で帳簿付けする必要があります。

※個人事業の場合はの事業開始等の日から2月以内に提出が必要です。そのため事業を開始したらすぐに提出するようにしましょう。

提出するかどうか、検討する書類

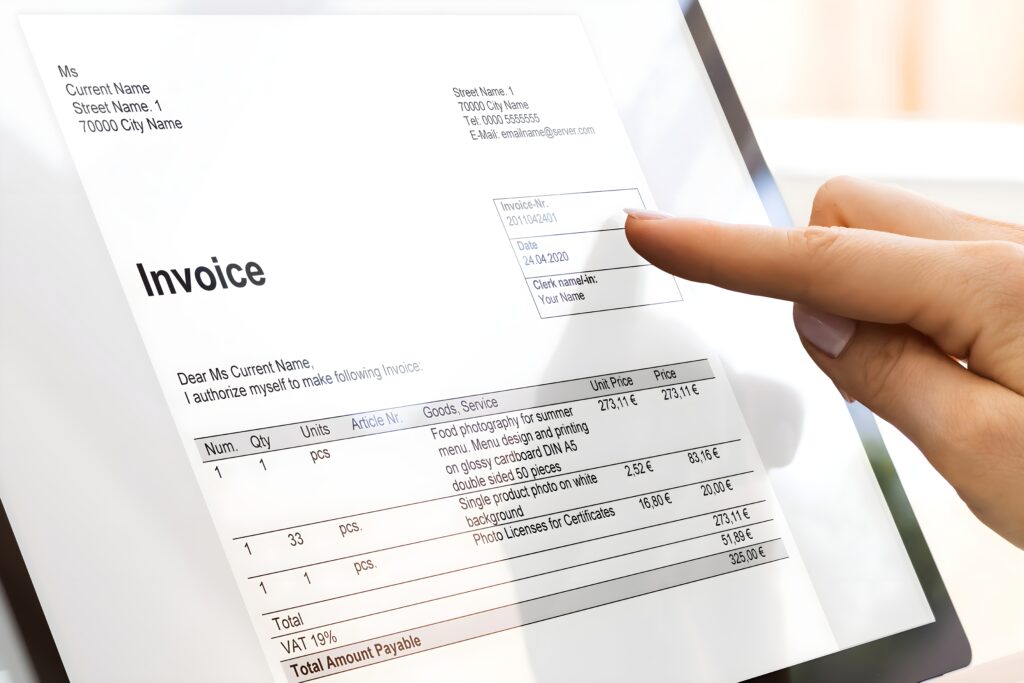

適格請求書発行事業者(インボイス制度)

2023年10月から導入されたインボイス制度により、事業者は適格請求書発行事業者として登録することで、取引先に対して消費税法上の適格請求書(インボイス)を発行することができます。これは、取引先から「インボイス番号を持っていますか?」と尋ねられることがあるためです。特にBtoBの取引を行う場合には検討したほうが良いです。取引先が一般消費者のみ(BtoC)の場合は、販売時にインボイスの番号を確認される可能性が低いため、すぐに持たなくても良いと考えます。

インボイスを発行するためには適格請求書発行事業者として登録が必要ですが、これにより消費税の納税義務が発生することを覚えておきましょう。従来、売上規模が小さい事業者は消費税を免税されていたケースが多いですが、この登録により課税事業者となり、消費税の申告・納税が必要になります。事業規模や取引先との関係を考慮し、適切に判断することが重要です。

2.事前準備しておくと便利な3つのアイテム

フリーランスとしての活動をスムーズに進めるためには、事前に準備しておくべきアイテムやシステムがいくつかあります。これらは事業運営を効率化し、経理や税務申告を簡便に行うために必要不可欠です。

ネットバンキング

個人事業を開始する際には、事業用の銀行口座を開設することが推奨されます。事業に関連する入出金をプライベートの資金と分けて管理することで、資金管理が明確になり、経理上のトラブルを防ぐことができます。特に、青色申告を行う場合には、正確な経理記録が求められるため、口座を分けることは帳簿付けの負担軽減のために、大きなメリットとなります。

会計ソフト

個人事業の会計処理を効率化するために、会計ソフトの導入が非常に有効です。特に青色申告を行う際には、65万円の控除を受けるために複式簿記による帳簿を作成する必要があります。会計ソフトを利用すれば、経費や売上の記録が効率的に登録することができて、日々の記帳や決算作業が大幅に簡略化されます。

クレジットカード

事業運営において、事業専用のクレジットカードを用意することも推奨されます。クレジットカードを利用することで、事業に関する経費を簡単に追跡でき、会計ソフトと連携させることも可能です。

また、支出の明細を確認する際に、事業用とプライベート用の支出を明確に区分できるため、経費精算が楽になります。 あとで『この支払先の名前〇〇だけど仕事用に使っていたかな?』と疑問に感じることを事前に防ぐために『このカードで利用した分はお仕事用』など『カードを利用する前にチェック』できるのが理想的かと考えます。

3.フリーランスとしての開業に不安がある方へ

フリーランスとしての開業に興味はあるものの、最初の一歩を踏み出すことに不安を感じる方も少なくありません。そんな方に向けて、リスクを抑えながら徐々に事業を拡大するための方法をご紹介します。

週末起業

会社員として働きながら、週末や余暇の時間を利用して副業として個人事業を始める「週末起業」は、リスクを最小限に抑えつつ事業を進める方法です。この働き方は、会社員としての安定した収入を維持しながら、自分のビジネスの成長を目指すことができるため、初めて起業する方にとって魅力的です。週末起業を通じて、徐々に事業を拡大し、将来的には完全なフリーランスとして独立することも可能です。 ただ行っている仕事が2つになった際に『1つの事に集中できない』方はお気を付けてください。(週末起業やパラレルキャリアはすべての方々にマッチするとは限らないです。その点お気を付けください。)

様々なコミュニティとの交流

開業前に、同じような志を持つ個人事業主やフリーランスの方々と交流する機会を持つことも重要です。例えば、フリーランス協会やシェアリングエコノミー協会、Startup Hub Tokyoなどの創業支援団体やコミュニティに参加することで、有益な情報交換やビジネスのチャンスを得ることができます。

また、こうした会合に参加することで、自分と同じ立場の人々の意見を聞くことができ、開業に向けた自信を深めることができるでしょう。専門家からのアドバイスを受けることで、リスク管理や事業戦略を効果的に考えるきっかけにもなります。

まとめ

フリーランスやパラレルキャリアとしての開業するときは、しっかりとした準備と正しい手続きを踏むことで、スムーズに始められます。税務署への届出や、必要な事前準備をしっかり整えて、成功への第一歩を踏み出しましょう。

【おすすめ情報】インボイス申請登録FinFinを使ってかんたん作成

フリーランスとして開業する際に必要な手続きの中でも、特にインボイス制度への対応は慎重な判断が必要です。BtoB取引を行う方は、取引先からインボイス番号を求められる可能性が高く、登録を検討する必要があるでしょう。『インボイス申請登録FinFin』では、「適格請求書(インボイス)申請登録書」の作成をオンラインでかんたんに行うことができます。インボイス登録をされる際は、ぜひこちらをご活用ください。

記事執筆者紹介

宮﨑雅大先生 宮﨑雅大税理士事務所

東京都町田市出身。 数か所の会計事務所を経験したのち、平成28年に神奈川県川崎市で独立開業。

個人事業主やスモールビジネス向けの相談に幅広く対応。 会計バンクのスマホ会計FinFinの監修としても開発当初から参加。 インボイスや確定申告などをテーマとしたウェビナーに登壇しています。(実績:フリーランス協会、シェアリングエコノミー協会他)