フリーランス必見!所得税を減らす3つの基本的な節税対策

毎年支払うことになる税金、「所得税」。事業を進める限り必ず向き合わなければならないものですが、「できるだけ払いたくない」のは皆さん同じことです。どうすれば所得税額を減らすことができるのでしょうか。あくまでもルールに則って所得税を節税するにはどうすればいいのか、基本的な節税対策を3つご案内します。

1. 確定申告で入力するどの数字を大きくすれば節税になる?

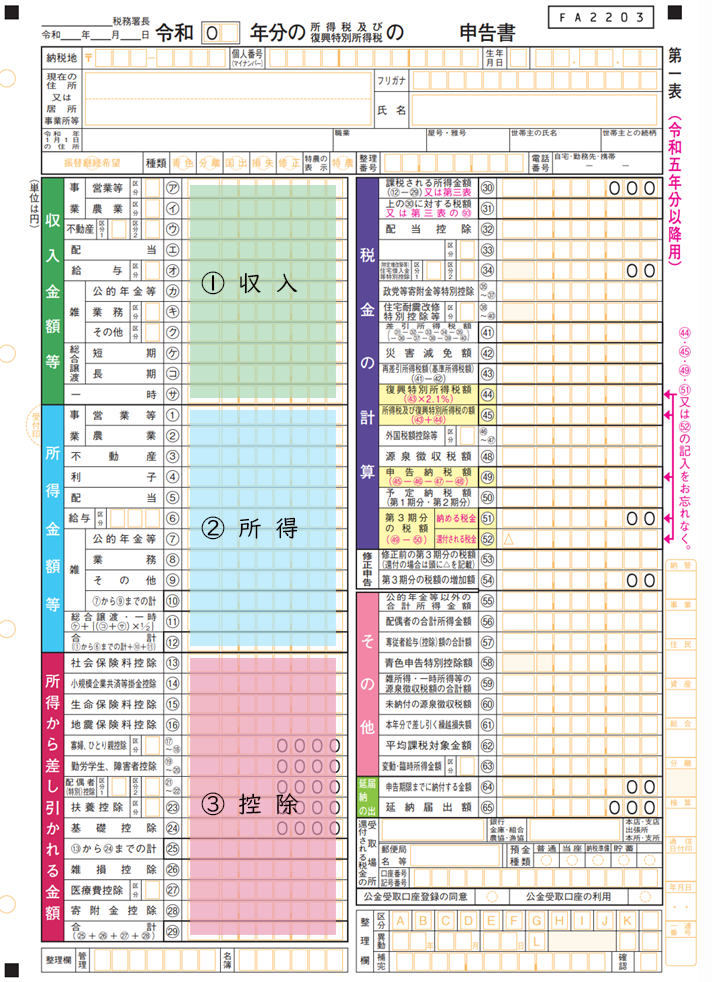

まず、会計においてどうなれば節税になるのかをざっくりと頭に入れておきましょう。所得税の計算には次のような金額を用います。

①「収入」……売上を含めた入ってくるお金

②「所得」……①から経費などを差し引いたお金

③「控除」……②から差し引かれるお金(社会保険料控除・生命保険料控除など)

これは「所得税及び復興特別所得税の確定申告書」の「収入金額等」「所得金額等」「所得から差し引かれる金額」にあたります。

所得税は、②から③を差し引いた金額に税率をかけて計算されます(確定申告書「㉚課税される所得金額」)。そのため、節税したいと考えるのであれば、

- ②をできるだけ小さくする(①から差し引かれるものを大きくする)

- ③をできるだけ大きくする

この2点のことを行う必要があります。

もちろん、収入が少なければ税金も少なくなりますが、「収入は維持しつつ、最大限の税金対策をする」ということを重視するようにしましょう。

2. 基本的な節税対策とは?

では、具体的にどんな節税ができるのか見ていきましょう。

節税対策① 必要経費を漏らさず計上!

必要経費を計上すると、①「収入」から差し引ける金額が大きくなり、②「所得」を小さくすることができます。事業に関係する出費であれば、経費として計上できるものである可能性が高いので、領収書やレシートは必ず保存しておくことにしましょう。

- 小売店で事業に関係するものを購入した

- 飲食店で事業に関係する打ち合わせを行った

- コワーキングスペースなどで事務作業を行った

- 事業に関連するスペースや物品をレンタルした

なお、下記のように「事業でもプライベートでも利用する/混在している」といった場合も、「家事按分」という方法を用いて計上することができます。家事按分とは、出費のうち何%が事業利用にできるかを計算する方法です。このパーセンテージは利用面積や利用時間などから設定します。

- 自宅の一部を事務所として利用している場合の、家賃や光熱費

- プライベートで購入した自動車を、事業でも使っている

いま思い返してこれらの経費計上に漏れがあるということは、まだ節税の余地があるということです。改めて事業利用のものがないかどうか考えてみるようにしましょう。

また、これは上級者向けではありますが、「事業にしか使わない」と決めて物品を購入するのであれば、100%経費計上することができます。衣装が必要な職種であれば、その衣装は仕事以外に使わないようにするのです。衣装を利用する頻度が特に高い方は、考えてみてもいいでしょう。

節税対策② 青色申告をする!

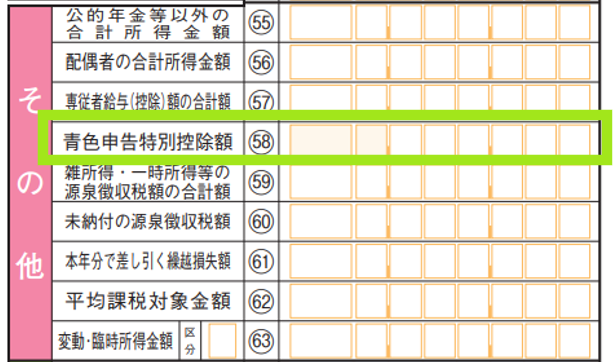

所得税の確定申告をする際には、「白色申告」と「青色申告」のどちらかを選ぶ必要があります。「青色申告」をする場合には「青色申告特別控除」が受けられ、②「所得」の金額を小さくすることができます。青色申告特別控除額は10万円または55万円(一定の要件を満たす場合は65万円)です。

65万円の控除を受けるには、青色申告決算書(貸借対照表と損益計算書)を添付する、e-taxで確定申告を行うといった複数の要件を満たす必要がありますが、事業を進める人にとっては可能な範囲のものです。ぜひ検討してみるようにしましょう。

参考:『青色申告と白色申告の違いは?メリットとデメリットをわかりやすく解説』

確定申告書においては「その他」にある58「青色申告特別控除額」に書き込むことになりますが、節税効果としての意味合いは同じです。

節税対策③ 控除を利用する!

②「所得」から差し効かれる金額である③「控除」が大きくなると、㉚「課税される所得金額」が減ります。控除される金額の項目は、次の通りです。

まずはこれらの項目に当てはまるものを漏らさず書くということが重要です。

・⑬社会保険料控除

「社会保険料控除」は、1年間に支払った社会保険料の合計額を記入することで、そのまま控除される金額となります。国民健康保険や国民年金などの金額をしっかり確認するようにしましょう。

・⑭から⑯は加入している場合に記入

「小規模企業共済」「生命保険」「地震保険」に加入している場合、一定の計算によって算出された金額が差し引かれます。それぞれの加入先から「控除証明書」といった書類が発送されますので、必ず保管し、計算に使うようにしましょう。金額を入力すれば自動計算されます。

小規模企業共済は、個人事業主や会社役員などが退職金を積み立てておける制度です。掛け金の全額が控除されるので、大きな節税効果が望めます。また、iDeCo(個人型確定拠出年金)に加入している場合も同様に掛け金の全額が控除されます。

・⑰から㉓は自分が該当するものに記入

⑰から㉓については、ご自身やご家族が該当する場合に記入します。また、㉔「基礎控除」は合計所得金額2,500万円以下の人が受けられる控除です。控除額は48万円ですが、合計所得金額が2,400万円を超える人は逓減していきます。令和元年までは一律38万円でしたが、現在は所得制限が設けられたうえで増額されました。今後も社会情勢により金額が変わる可能性があるため、注意してください。

・㉖災害などで損害を受けた場合に受けられる「雑損控除」

災害や盗難などで損害が発生した場合には、一定の金額が控除されます。

・㉗年間10万円を超える医療費がかかった場合に受けられる「医療費控除」

家族を含めて年間で10万円を超える医療費がかかった場合(または、総所得金額等の5%と比べて少ない方を計算に用います)に受けられる控除です。保険給付金や高額療養費、出産育児一時金などを受け取った場合には、その金額は差し引いて計算します。

なお、セルフメディケーション税制による控除を受ける場合にも、この欄に記入します。セルフメディケーション税制では、特定一般用医薬品などの年間合計額から12,000円を差し引いた金額が控除されます(最高88,000円)。通常の医療費控除を受けるとセルフメディケーション税制は利用できませんが、特に通院しなかった場合などはセルフメディケーション税制でも大きな節税が可能です。

・㉘「寄付金控除」は「ふるさと納税」も対象

一定の機関や団体に寄付をした場合には、寄付した金額から2,000円を引いた金額が控除されます。これには「ふるさと納税」も入りますので、大いに活用しましょう。ただし、ふるさと納税で控除できる金額には上限がありますので、その年の所得から計算する必要があります。

3.節税するには「会計」を十分に理解しておくことが重要

節税は非常に重要ですが、まずは「どれくらい自分が税金を支払うことになるか」を把握しておかなければ、十分な対策を練ることができません。まずはしっかりと事業の「会計」を行うことを重視しましょう。早めに確定申告の準備をするのも、会計を把握することに繋がります。プラスアルファの節税対策をしたいと考える方は、意識してみるようにしてください。

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

記事監修者紹介

恒川洋子先生 恒川洋子税理士事務所

1979年愛知県岡崎市生まれ。約10年の税理士事務所での経験を経て、2023年4月埼玉県越谷市にて独立。医業・飲食業・輸出入・小売業・卸売業・IT関連・不動産・イベント制作・各種サービス業、医療法人・一般社団法人・NPO法人等、多様な業種・形態の決算・申告を経験。「経営者が本業に集中できる環境を提供する」「お客様の事業が発展することで間接的に社会貢献する」ことを理念に掲げ活動中。