個人事業主がふるさと納税をするメリットは?計算方法や確定申告の方法を解説!

節税のお話になると必ずといっていいほど登場するようになった「ふるさと納税」。形としては年内に支払った分の税金が確定申告で控除されるという「納税の前払い」なのですが、自己負担額2,000円のみで「返礼品」を受け取れるため、税金として支払うお金が返礼品に換えられ、結果的にはお得になるというものです。資金に少しでも余裕がある人なら、ぜひ利用したい制度ですね。

ふるさと納税は会社員だけでなくフリーランスや個人事業主も利用することができますが、ふるさと納税によって控除される金額には上限があり、その計算はご自身で行わなければならないため注意が必要です。この記事では、ふるさと納税で必要になる計算や、確定申告の方法について解説します。

目次

1.ふるさと納税とは?フリーランス・個人事業主も利用できる?

ふるさと納税とは、「生まれ育ったふるさと」や「自分の意思で応援したい自治体」など、ご自身が自治体を選んで寄付を行うことができる制度です。確定申告を行う(確定申告をしない人は「ワンストップ特例」を利用する)ことで、寄付した金額の2,000円を超える部分について、所得税及び住民税から控除を受けることができます(一定の上限があります)。

ふるさと納税を行うと、自治体による「返礼品」を受け取ることができるものがほとんどです。控除自体は「税金の前払い」に近いのですが、返礼品がもらえるぶん得をすることになります。なお、自分が済む自治体、本来納税すべき自治体にふるさと納税をした場合、返礼品は受け取れませんので気をつけてください。

この制度は、一定の所得税・住民税を支払っている人であれば、会社員であってもフリーランス・個人事業主であっても利用する価値があり、実質2000円で返礼品を受け取ることができます。ただし、控除を受けられる上限以上のふるさと納税をしてしまうと、ただ多く納税しただけになってしまうため注意が必要です。返金などもありませんので、自分自身で適切に計算することが重要です。

2.ふるさと納税によって控除される税金・計算方法

ふるさと納税による控除額の計算方法は以下のようになります(具体的な計算方法は自治体により異なる場合があります)。

① 所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」

※所得控除の対象となる寄附金の額の上限は、総所得金額等の40%

② 住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

※所得控除の対象となる寄附金の額の上限は、総所得金額等の30%

③ 住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

※①の所得税の税率と異なる場合があります

ただし、③が住民税所得割額の2割を超える場合には、(住民税所得割額)×20%となり、実質負担額は2,000円を超えることになります。

3.ふるさと納税の「上限」に注意

ふるさと納税の控除上限金額は、その年の所得や家族構成、住んでいる地域などによっても異なります。だいたいの目安はふるさと納税の控除限度額を計算できるシミュレーションサイトで計算するのが簡単です。ブラウザで簡単に利用できますので、ぜひ試してみてください。

検索すると多くのシミュレーションサイトが見つけられますが、多くは「会社員」の給与収入から計算するものになっています。フリーランスや個人事業主の方は「個人事業主向け」とあるサイトを探して利用するようにしてください。「事業所得」から目安の金額を計算することができます。

たとえば、次のようなシミュレーションサイトが個人事業主向けとなっています。

ふるさと納税バイブル:個人事業主向け寄付上限額シミュレーション

ふるさと本舗:寄付可能額をしらべる 個人事業主版

また、自治体から毎年発送される「住民税決定通知書」が手元にある場合には、昨年のものを見ることで目安の金額を知ることができます。市民税と県民税にそれぞれ「所得割額」という額がありますので、その2つの額を合算した「20%」がふるさと納税の上限の目安となります。昨年度と所得が大きく変わらないなら、この確認方法がもっとも簡単でしょう。

4.フリーランスがふるさと納税をする場合は「上限額」に注意

フリーランスや個人事業主も、会社員と同じくふるさと納税でお得に返礼品を受け取ることができます。ただし、ふるさと納税額の上限はその年の所得を「予測」して割り出すことになるため、予測を大きくはずして上限を超えてしまわないよう注意が必要です。会社員の給与収入は月々で大きく変わるものではないため計算しやすいのですが、フリーランスや個人事業主は会社員のようには計算できない方が多いと考えられます。

そのため、フリーランスや個人事業主は月々の収入や経費をしっかりと把握し、年間を通じてどの程度の所得になるかをできるだけ正確に割り出す必要があります。たとえば、年間所得が予想しやすい年末近くに計算するのもひとつの方法でしょう。

極論を言えば、12月の収入が確定した時点で確定申告書を作成し、12月31日までにふるさと納税をするのがもっとも正確です。ただし、これはやはり難しいことですので、だいたいの金額を予測し、限度額よりも少なめにふるさと納税することをおすすめします。「上限ぎりぎりを目指したい」という方は、できるだけ正確に所得を計算するようにしましょう。

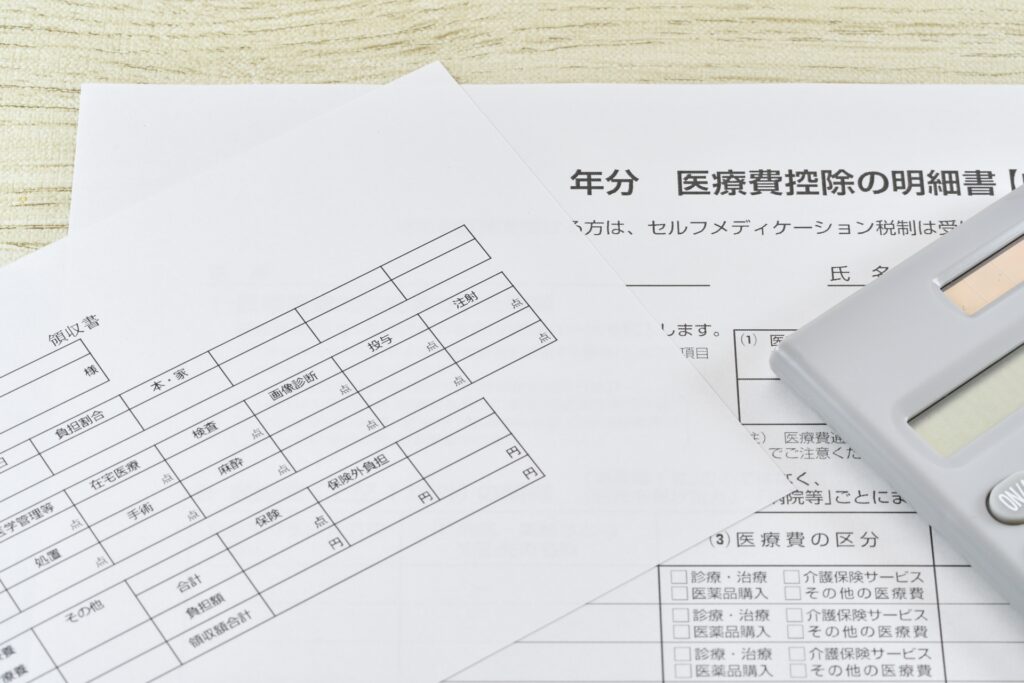

5.フリーランスがふるさと納税したときの確定申告の方法

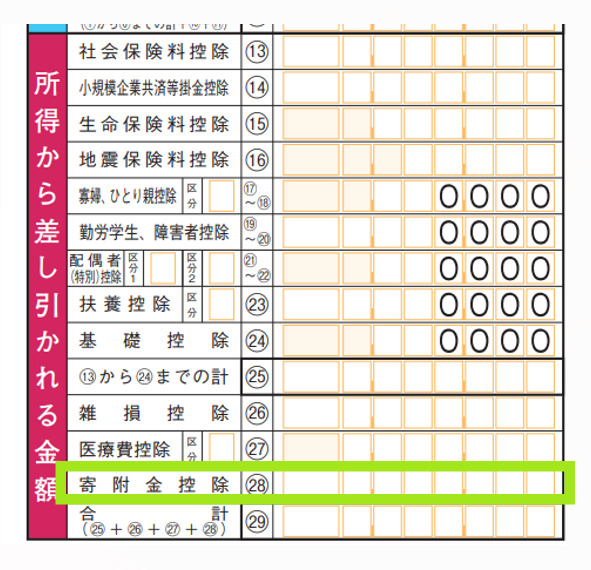

ふるさと納税を行った際には、確定申告をする際、確定申告書への記入が必要です。

「㉘寄附金控除」の欄に、寄付額の合算から自己負担額となる2,000円を差し引いた金額を記入してください。

なお、ふるさと納税の申告には「ワンストップ特例制度」を使うことも可能ですが、確定申告をするとワンストップ特例制度での申請は無効になります。普段から事業者として確定申告をしている方は無駄になってしまいますので、ワンストップ特例制度は使わないものと覚えておきましょう。

6.フリーランスは「所得の把握」が重要!

フリーランスや個人事業者がふるさと納税をするには、その年の所得をある程度把握し、控除の上限額をできるだけ正確に計算することが重要です。ふるさと納税の枠をしっかり活用するために、月ごと、あるいは3ヶ月ごとなどに小さな決算を行ってみてはいかがでしょうか。結果的には確定申告も楽になりますし、資金の動きも明確になってiDeCoや小規模企業共済などの節税対策を考える余地が生まれます。会計アプリを利用すれば月決算なども簡単になりますので、ぜひチャレンジしてみてください。

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

記事監修者紹介

天野大 先生 天野大税理士事務所

1980年鳥取県米子市生まれ。約8年の税理士事務所での勤務経験を経て、2019年東京都府中市で天野大税理士事務所を開業。雇わない・雇われない働き方「ひとり税理士」。 小規模法人やフリーランス・個人事業主の税務を得意とし「ビジネスを通して社会を元気にする」を理念にスモールビジネス専門の税理士として活動中。