サラリーマンが副業的に仮想通貨取引をしていたら、確定申告が必要?

サラリーマンが資産運用として仮想通貨(法律などでは「暗号資産」を正式名称として使用しますが、ここではより一般的な「仮想通貨」とします)の取引をしている場合にも、それによって20万円以上の利益が出た場合には、確定申告が必要です。仮想通貨取引を始めたばかりの人も、念のために確定申告について把握しておきましょう。

なお、仮想通貨取引は「資産運用」のひとつです。そのため、基本的には「副業」とは見なさられず、副業禁止の企業・公務員でも問題なく行えるものと考えられます。以下、仮想通貨取引の確定申告について解説します。

仮想通貨の売却益と株式の売却益は、税法上異なる

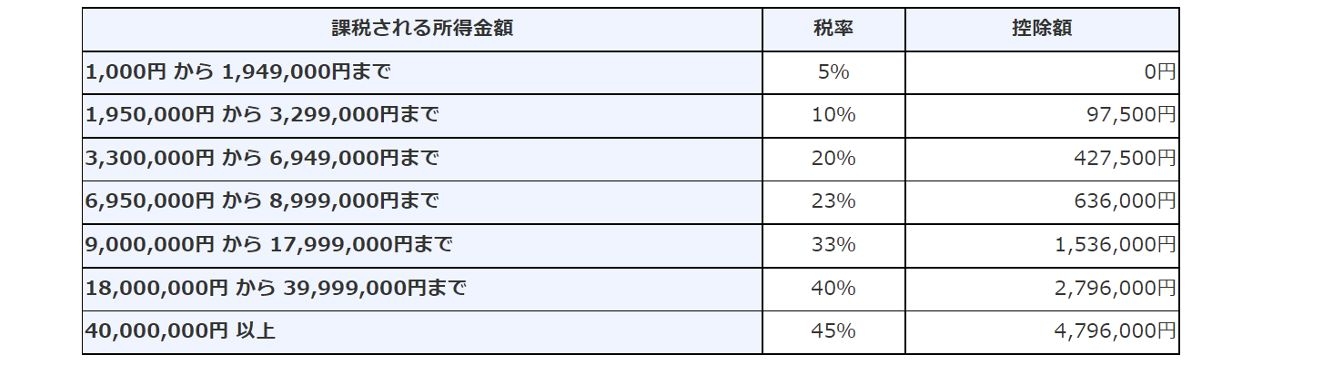

仮想通貨取引で20万円を超える利益が出た場合、自分で確定申告をする必要があります。仮想通貨の売却益は「雑所得」となり、株取引などによる「譲渡所得」とは異なります。給与所得と仮想通貨取引による雑所得の合算で、最終的な税率(総合課税)が決定されます。

なお、株取引、FX、投資信託は、他の所得とわけて計算される「分離課税」に区分され、税率は一律20.315%となります。一方で、仮想通貨取引は「総合課税」であるため、仮想通貨で大きな利益が出れば給与にかかる税率も高くなってしまうという不利な部分があるのです。

所得の計算方法は「移動平均法」と「総平均法」から選択

仮想通貨の所得は、購入時と売却時の差額となりますが、売買を行うたびに計算し、その年間の合計での申告が必要となります。また、計算方法には「移動平均法」と「総平均法」の2種類があり、3年間は選択した方法で申告を続けるという決まりがあります。

譲渡原価の原則の評価方法は、上記のうち「総平均法」ですが、「移動平均法」を採用したい場合、所轄税務署に対して、その年3月15日までに「所得税の暗号資産の評価方法の変更承認申請書」を提出する必要があります。提出がない場合は、「総平均法」を採用とみなされます。

【移動平均法】

リアルタイムの評価額を知ることができます。資産を細かく把握できるため、柔軟に対応することができます。

【総平均法】

比較的簡単に計算できるので手間は減りますが、「実態とかけ離れてしまう」といったデメリットがあるようです。

どちらの計算方法でもよいのですが、「自分がどう把握しておきたいか」を基準として選ぶようにしましょう。インターネット上にはさまざまな計算ツールも公開されています。

なお、国税庁のホームページには「暗号資産の計算書」が提供されています。移動平均法と総平均法の計算書がありますので、ダウンロードしてみてください。

参考:暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)

仮想通貨取引における確定申告の方法

仮想通貨の確定申告に必要な書類は以下の通りです(控除に関する書類に関しては除いています)。

・確定申告書

管轄の税務署や国税庁のホームページなどから入手可能です。

書式の違いで「申告書A」と「申告書B」がありますが、会社員の副業の場合は申告書Aの利用が一般的です。なお、令和5年1月以降、申告書Aは廃止され、申告書Bに一本化されることになっています。

・源泉徴収票

勤務先から入手してください。毎年、年末から年明けに支給されます。

・仮想通貨に関する情報

仮想通貨の収入や必要経費を計算書などにまとめておく必要があります。仮想通貨取引所の会社概要がわかるものも揃えておきましょう。計算書を確定申告書に添付する必要はありません。入力方法については下記を参考にしてください。

参考:(令和3年分)確定申告書等作成コーナーよくある質問 暗号資産の取引に係る収入がある場合

【スマホで簡単】FinFinを使って確定申告をしよう

確定申告が必要な人は、会計アプリを使ってスマホで済ませるのがおすすめ!

税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている方はぜひ「FinFin」を試してみてください!

まとめ

仮想通貨取引の歴史は浅いため、今後も税務上の見直しがある可能性があります。こまめに情報のチェックをするようにしましょう。なお、仮想通貨取引で赤字になった場合、仮想通貨取引以外の雑所得の中で損益通算(赤字と黒字の相殺)が可能です。給与所得との通算はできませんが、FXでの収入、ネットショップでの収入、印税・講演料による収入などは雑所得となりますので、ぜひ損益通算での節税を狙ってください。